最近話題のFIREについて、我が家の場合を試算してみました

中田敦彦のYouTube大学でも何度も取り上げられ、FIREという概念が浸透しつつあると感じます。

FIREとは、Financial Independence(経済的自立)とRetire Early(早期リタイア)の頭字語です。

雇われ仕事をすることなく不労所得だけで毎年の生活費を賄えるようにしようという概念になります。

私自身は、早期リタイア願望はそれほど高くありませんが「働かなくてもよい自由」は手に入れておきたいところです。

今回は、そんな話題のFIREについて我が家の場合を計画/試算してみました。

FIREに必要な額は年間生活費の25倍

FIREの基本概念をざっくり言うと毎年4%ずつ取り崩していけばお金が減らないということです。

逆に言うと年間生活費の25倍あれば、あとは株の配当や売却で生活していっても資産が無くならないということです。

我が家の場合は、月30万くらいが基礎生活費+ゆとり費になるので、その前提だと

30万円×12カ月×25=9000万円

くらいがFIREに必要なお金になります。約1億円ですね。

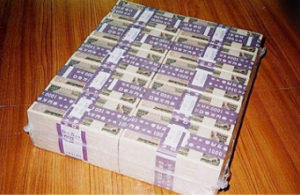

ちなみに一億円は以下くらいの大きさで10キロほどだそうです。案外小さいですね。

もし住宅ローンを払い終えているor副業収入があれば月20万くらいで済むので

20万円×12カ月×25=6000万円

がFIREに必要なお金になります。

住宅ローンを返し終わった状態で6000万円貯まっている状態というのが我が家のFIREに一番近いかもしれません。

10年でFIREするための計画

10年後の2031年に9000万円と6000万円貯めるための計画を立てました。

9000万円の場合

10年で9000万円貯めるための現実的な試算は以下になりました。

- 入金:毎月55万円

- 年利:6%

ちなみに年利6%は債権ではなく株式で積極的にリスクを取っていけば狙えるところかなと思います。

毎月55万の積立ということで、結構頑張らないといけない試算になりました。

年間だと660万円積み立てる必要がありますが、現状は私(夫)だけで260万なので、400万円足りません。

妻の給料も当てにして(120万くらい?)、プラス副業で月10万円稼げるようになっても全然足りませんね(笑)

- 実家に転がり込んで住宅費をゼロにする

- もっとリスクを取って年間10%のリターンを狙う

- 不動産投資を勉強して始めてみる

- 年収1000万以上の会社への転職する

などが必要そうだとわかりました。

やっぱりちょっと現実的じゃないかな。

6000万円の場合

10年で9000万円貯めるための現実的な試算は以下になりました。

- 入金:毎月37万円

- 年利:6%

毎月37万の積立ということで、少し現実味が出てきました。

年間だと444万円積み立てる必要があるので、

私(夫):260万円、妻:120万円、副業:64万円でよい計算になります。

副業収入はFIRE後も当てにできるので、やはり副業を頑張ることがFIREの近道ですね!

子供の学費をどう考えるかで結構違う

子持ち家庭のFIREでは子供の学費をどう考えるかで資産額が結構変わります。

子供を中学から私立通わせる場合、3年間合計で100万円ほどかかるようです。

高校を私立に通わせる場合は、3年間合計で200万円ほどかかるようです。

大学を私立の理系に通わせる場合は、4年間で500万円くらいは想定しておいた方がよいです。

高校無償化の流れもありますが、高校・大学くらいは私立を想定しておいた方がよさそうです。

そう考えると、塾ではなくZ会などで勉強してもらう必要があるかな~

もしくは、子供自身にブログやYouTubeで稼いでもらう必要がありそうです(笑)

まとめ

住宅ローンについては、幸運なことにこの調子でいけば2024年返せるくらいの見込みになってきました。

次の目標は「10年でFIRE」にしてもよいなと思い試算してみましたが、同じくFIREを目指す家庭のご参考になれば幸いです。

FIREについてはより精度を上げて試算していきたいと思いますので、FIREを目指す皆様ぜひ一緒に資産運用しましょう!

ではでは。

コメント